新手炒股杠杆_股票配资十大公司_炒股配资杠杆平台 > 股票配资十大公司 >

-

交易配资网 商业模式被证伪,不上市即灭亡!慧算账IPO:市占率不足0.5%的AI财税龙头,四年亏18亿,负债率193%

3月USDA报告显示,2018/2019年度交易配资网,全球棉花产量和期末库存小幅调增,进口量小幅调减。巴西植棉面积扩大,产量调增35万包。巴基斯坦新棉上市量高于预期,产量增加20万包。澳大利亚受天气影响产量调减10万包。全球棉花贸易量调减14万包,巴西和印度尼西亚进口量调减,中国、土耳其和巴基斯坦出口量调增,越南和孟加拉国出口量调减。巴西、贝宁和印度出口调增,土耳其和布基纳法索出口调减。全球期末库存环比调增59万包至7610万包,同比减少510万包。

由于加拿大一家油菜籽出口企业出口到中国的菜籽含有害物质,我国海关部门依法取消了该企业向中国出口菜籽以及相关产品的资质。加之近期政府延迟向有关企业发放进口农产品转基因证,使市场担心油菜籽以及相关产品的供应,恐慌情绪催生了3月上旬菜油期货近几个月以来最迅猛的一波上涨行情。但随着市场传言某大型国企进口转基因证获批,市场从一个极端又滑向另一个极端,菜油期货大幅回落。

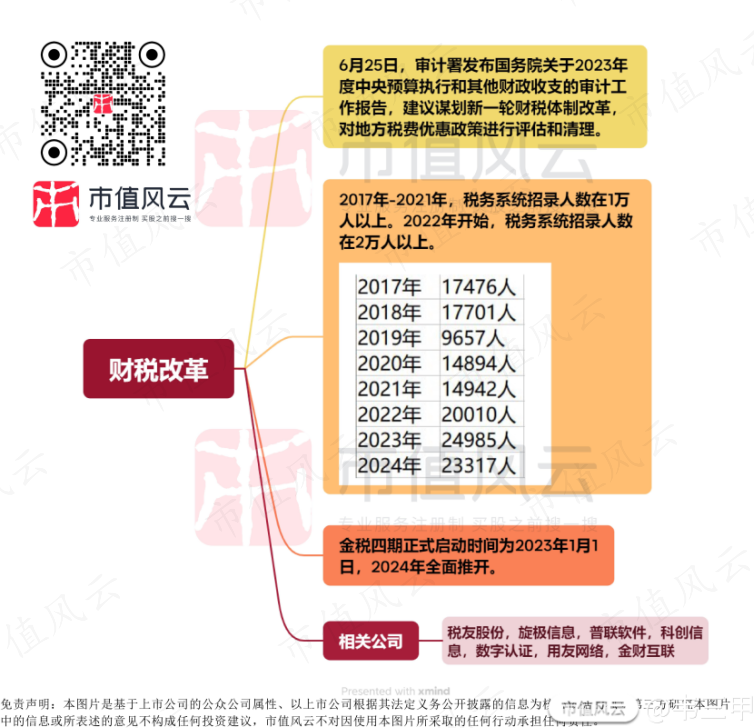

今年6月25日,审计署发布国务院关于2023年度中央预算执行和其他财政收支的审计工作报告,建议谋划新一轮财税体制改革,对地方税费优惠政策进行评估和清理,财税数字化的渗透率预计将进一步提升。

A股中的税友股份(603171.SH)、旋极信息(300324.SZ)等有望受益,股价已经炒作过一波。

(来源:市值风云APP)

在港股中,也有这么一家纯正的中小微企业财税解决方案提供商——SATP(以下简称“慧算账”),于6月28日在港交所再次提交了上市申请文件。

之所以说再次,是因为慧算账去年6月已经提交过一次,后来失效了。

那么,财税数字化这个行业的想象空间大吗?行业格局怎么样?龙头公司表现如何?我们就从这份文件中来解读一下。

一、说是龙头,市占率不到0.5%

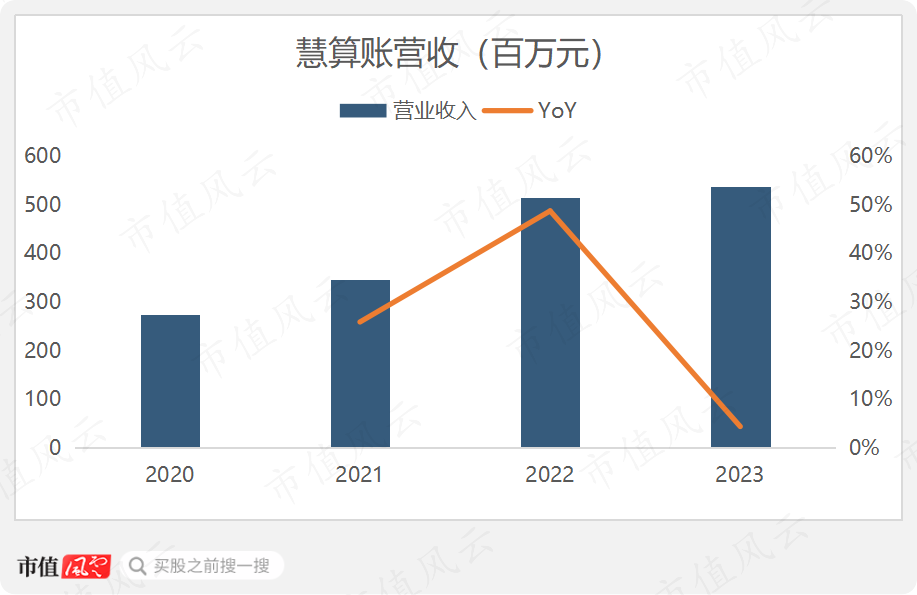

说起来可笑,慧算账2023年营收5.4亿,按照中小微企业财税市场1151亿的规模算,市占率不到0.5%,但已经是龙头了,而且其规模是行业第二的近5倍。

最近四年,公司营收CAGR 25%,貌似还不错,不过请注意,去年的增速明显放缓,仅有4.4%,这个我们后面再说。

(数据来源:choice终端,制图:市值风云APP)

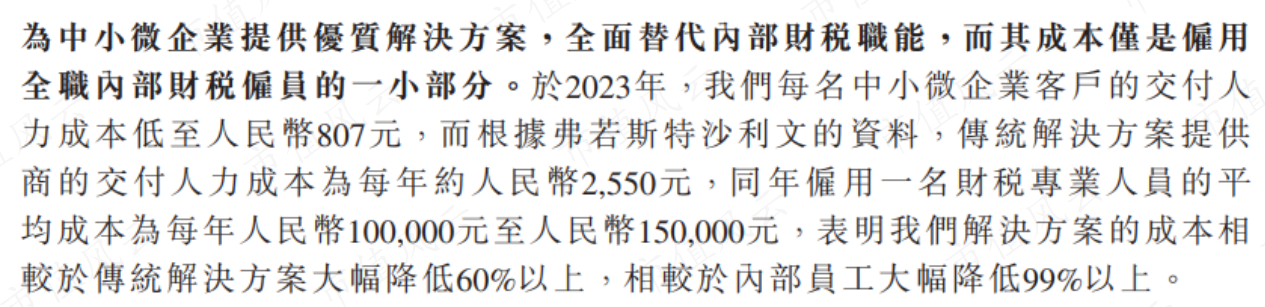

慧算账的业务,说白了就是用自动化的软件替代中小微企业里的财税人员。公司的软件叫做SATP。

公司在上市文件里给大家算了笔账,企业雇佣一名财税人员每年成本10万-15万,用传统解决方案(即代账公司)每年约2550元,而使用公司的方案仅需807元。

如果真是这样,公司应该在行业里乱杀呀……

然而事实是中小微企业财税解决方案市场高度分散,约有8万家公司,其中大部分是代账公司。

风云君作为非业内人士,大胆推测可能有这样几个理由:

1、中小微企业人员功能的多样化,比如很多企业里一人可以身兼行政、财税、后勤等等,这样的话人员工资就不能单算做财务人员成本了。

2、如果公司里没有一个财务人员,意味着全公司的发票报销等操作要直接和SATP的系统对接,这当中的麻烦(软件学习成本)和风险(财税信息也是敏感信息)是中小企业不得不考虑的。严格来说,慧算账是一家外资民营企业。

3、公司宣称SATP运用了机器学习、RPA、OCR、NLP等技术,并且有86.6%的客户已经实现全自动化交付,但是技术毕竟会有犯错的地方,而且涉及到钱的地方错一处都很麻烦,此时还是需要客服人员。

这三点都决定了慧算账的想象空间未必有那么大,业务推进起来也不会容易,不过与公司的财务数据进一步结合之后,风云君发现公司的问题远不止于此。

二、真AI还是噱头,反行业规律而行之

从慧算账的各种表述可以看出,公司显然是先把自己定位为一家财税软件公司,再结合这两年大火的大语言模型等AI技术,这想象空间岂不是要上天。

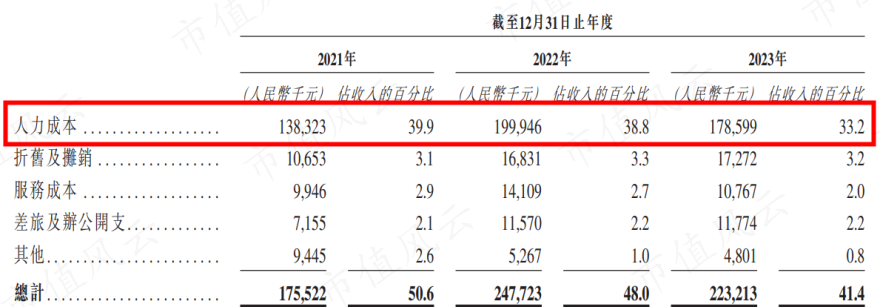

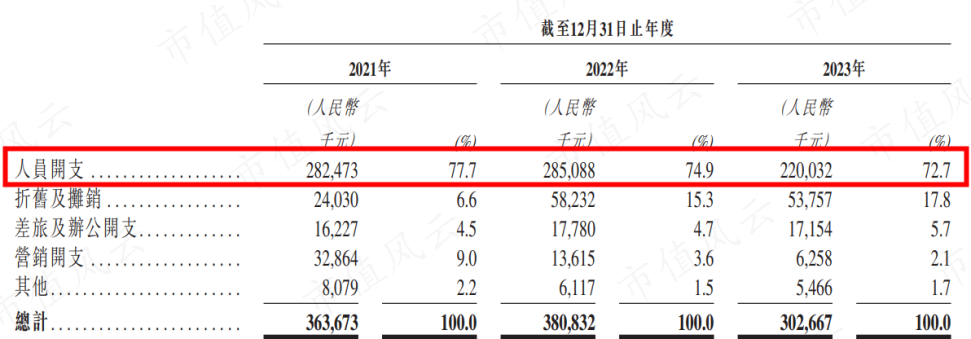

但是深扒开财务数据一看,主要成本和开支居然都是人。比如销售成本里面,人力成本占了80%;销售费用里,人员开支占了73%;管理费用和研发费用里,人员开支占比也都很高。

(慧算账销售成本细分)

(慧算账销售费用细分)

当然,单单这一点并不能说明什么,毕竟软件公司资产都比较轻。

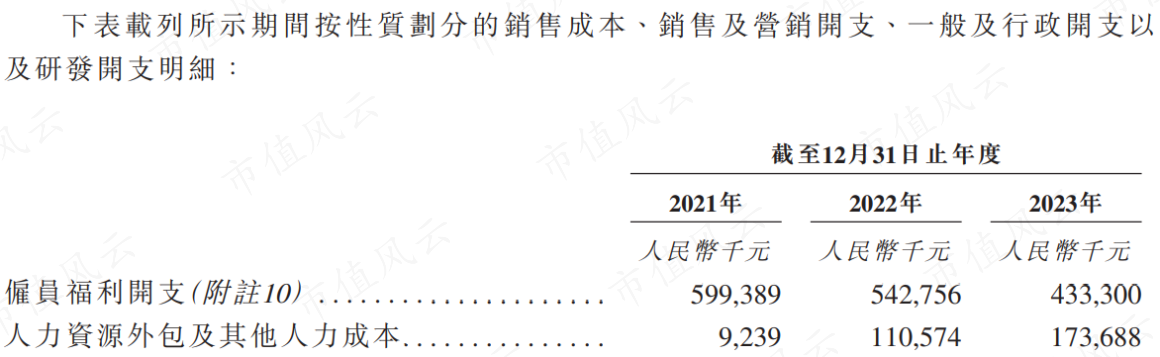

但是如果把成本和费用里的人员成本和开支加总,居然相当于总收入的112.7%,在2021年的巅峰期,这一比例居然有175.5%。这意味着,员工连自己的工资都挣不回来。

那么慧算账的平均工资有多少呢?由于公司披露的数据有限,我们仅能推算2023年的平均工资。

截止2022年底,公司共有2565名员工,去年大裁员之后剩下1277人,平均下来,人均福利开支(包括薪酬、股权激励、退休金等等)22.6万元。

也就是说,为了帮客户省去每年10万-15万的财税人员薪酬,公司自己雇了几乎两倍工资的人来自己做,还用上了OCR、NLP等自动化技术,结果居然连自己的工资都挣不回来。

这几乎可以下结论,要么公司经营效率不行,要么所谓自动化技术根本就是噱头,公司的商业模式不成立。

而且风云君还没提到,公司正在把越来越多的岗位外包给第三方,以填上裁员之后的窟窿。

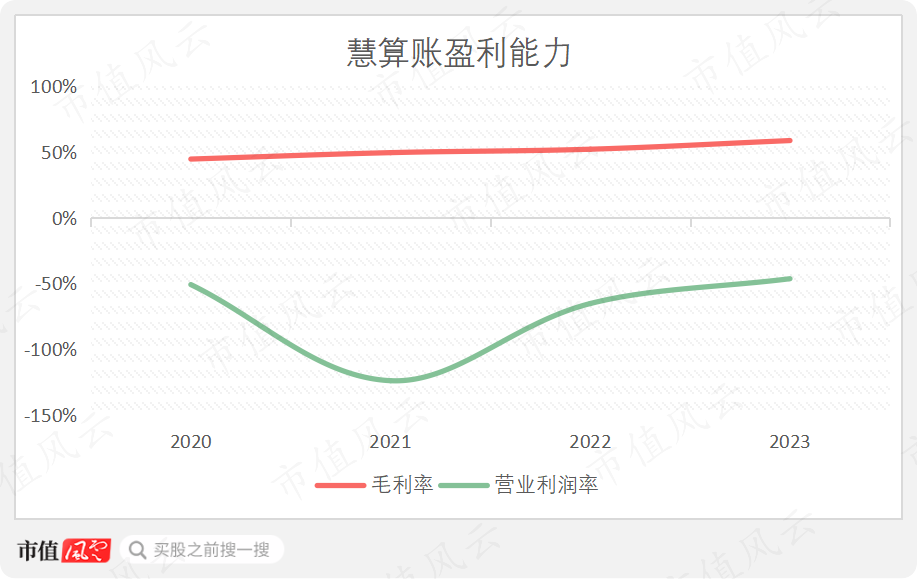

去年,慧算账的毛利率是58.6%,营业利润率-46%,四年亏了近18个亿,剔除掉公允价值变动之后也亏了11.6个亿,短期内看不到盈利的希望。

去年的大裁员,已经是公司在断臂求生了。

(数据来源:choice终端,制图:市值风云APP)

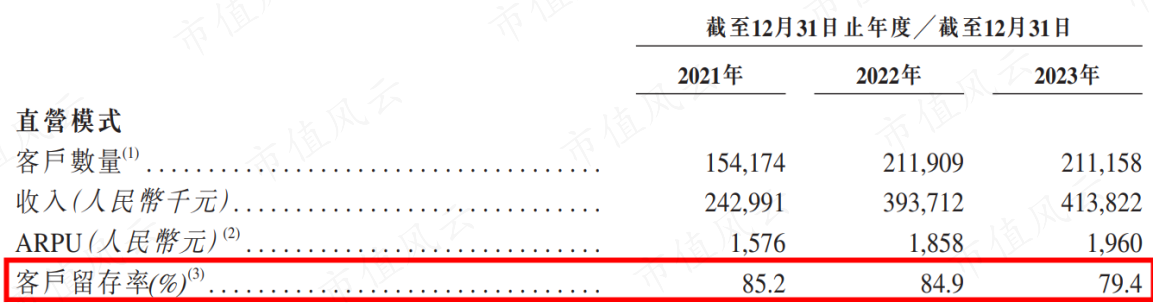

2023年,衡量企业软件类公司的重要指标——客户留存率大幅下滑至79.4%,总的客户数也首次出现下滑。

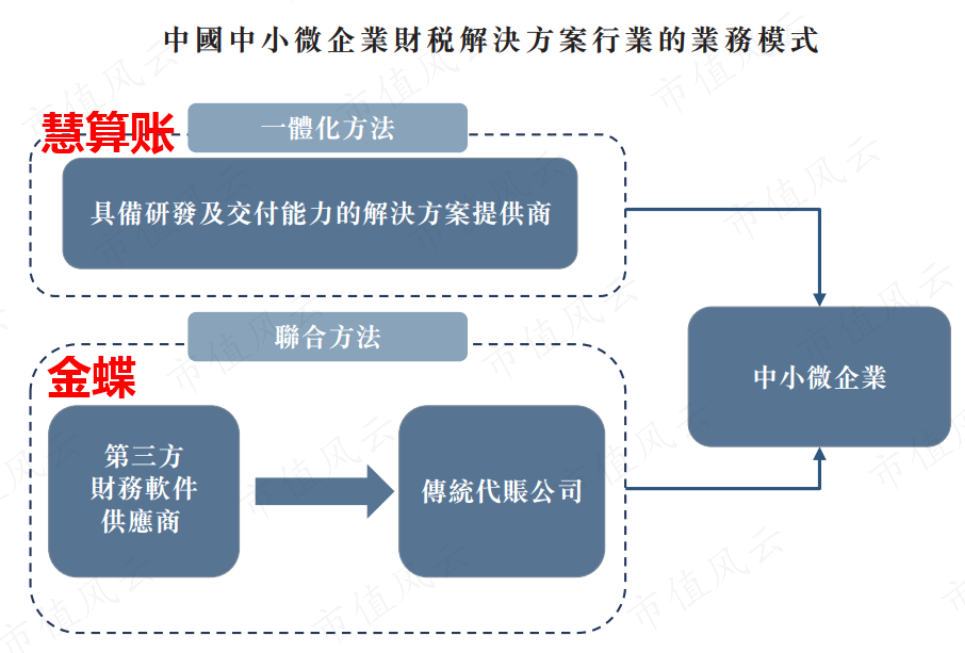

这里,我们不妨也看一下行业内通常的商业模式是怎样的。

根据上市文件,中小微企业财税行业里排名第五的是金蝶国际(00268.HK)。金蝶的做法是卖软件给代账公司,从而避免了最重的人力成本。这才是行业内的主流做法。

三、A轮股东全部撤资,公司资不抵债

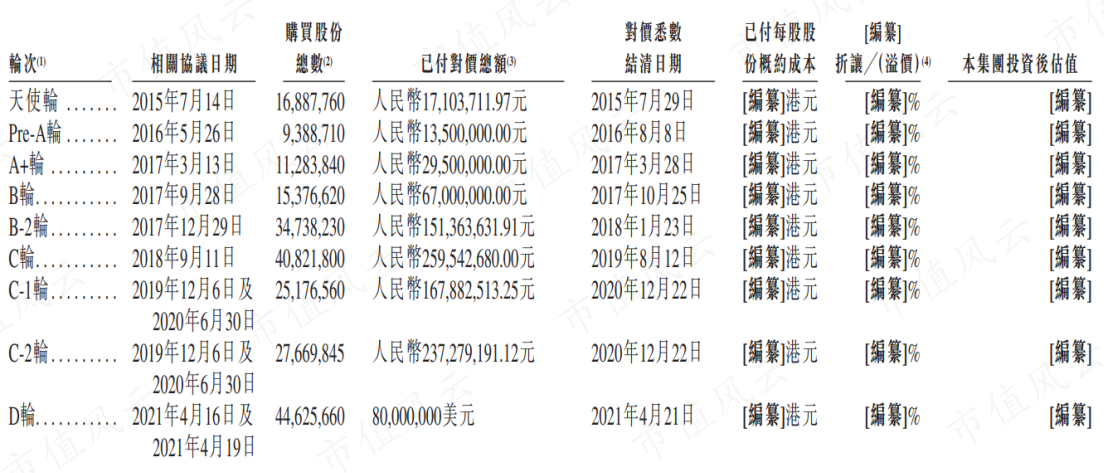

慧算账的创始人是张述刚,公司前身成立于2015年。公司已经经历了9轮融资,2020年的C+轮估值就已经超过10亿美元。不过从2021年4月的D轮之后,公司就没有再融到过钱。

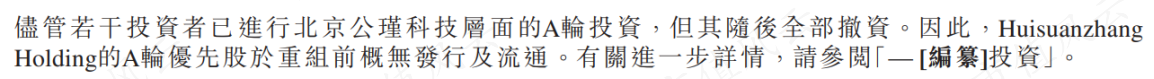

另外,A轮的投资者已经全部撤资,剩下的投资者则是被绑定在慧算账这辆摇摇欲坠的汽车上,这些投资者多数通过可转换可赎回优先股的方式入股,可公司现在根本没钱赎回优先股。

赎回权终止的条件之一是公司向联交所提交首次IPO申请,所以也可以理解慧算账为什么去年6月必须申请IPO了,这更像是一次缓兵之计。

截止去年底,公司账上只剩下1.87亿元,其中5000万还是从银行借的,如果去掉这5000万,按照公司去年的烧钱率,这些钱只够花2年半。而在去年大裁员之前,当时的钱刚刚只够花1年了。

公司现在处于事实上的资不抵债状态,截止去年底资产负债率高达741%,即使剔除掉可转换可赎回优先股和认股权证,经调整的资产负债率也高达193%。

公司的负债主要是合约负债、其他应付款及应计费用。合约负债说白了就是预收的订阅费,还未能确认为收入。但是即便公司预收了很多钱,现金及现金等价物加上应收连应计费用和短债都覆盖不了。

资不抵债,导致大裁员,大裁员之后业绩进一步放缓,进而导致预收减少,这已经是在恶性循环了。

经过了这么多轮的融资,创始人张述刚的股权已经被高度稀释,目前仅持有9.44%的股份。张述刚目前靠着同事和早期投资者的协议授权,勉强拥有超过22%的投票权,还是公司的控股股东。不过上市后,张述刚就不再拥有控制权。

风云君在这里也列一下公司的明星股东名单:腾讯(00700.HK)、阳光人寿、51信用卡(02051.HK)。

结语

自动化是件好事情,因为这可以把人们从重复的劳动中解放出来,提高生产率。但是也要警惕有些公司打着自动化、AI的旗号去做一些不具备商业合理性的生意,欺骗投资人的钱。

慧算账号称中小微企业财税解决方案龙头,但是市占率却不到0.5%,而且公司收入连人力成本都覆盖不了,盈利更是遥遥无期。

公司整体已经处于资不抵债状态交易配资网,去年裁员了近一半,申请IPO更像是缓兵之计。如果公司最终上不了市,那么可以说就是在慢性死亡了。